Ипотечная зависимость.

Удивительное единодушие в экономических прогнозах на ближайшее время состоит в отсутствии ожиданий каких-либо радужных перспектив. Не является исключением и рынок недвижимости, который все больше погружается в зависимость от ипотечных кредитов. Но данная система — весьма и весьма хрупкая, а заклинить ее может в один момент.

Ипотека пока остается самым благополучным сегментом кредитования населения и основным драйвером его роста. Только за восемь месяцев текущего года в целом по России на первичном рынке недвижимости было выдано 528 тыс. ипотечных жилищных кредитов на общую сумму 899,5 млрд руб. На Приморский край из них приходится 5,4 тыс. кредитов в денежном выражении в 10,2 млрд руб. По сравнению с аналогичным периодом 2015?г. сумма ипотечных операций в крае выросла почти на 3 млрд руб. , а с июля по сентябрь 2016 г. — в два раза.

Данные цифры — еще не драма, но законы жанра рынка недвижимости высвечивают неприглядные. А именно: предложение увеличивается, а спрос падает. По словам опрошенных «К» аналитиков, практически вдвое возросло количество желающих продать свои квадратные метры, а вот покупатели, наоборот, включили «режим ожидания». Среди причин такого положения дел ничего нового: снижение реального дохода у населения, нестабильные процентные ставки по ипотеке, нарастание психологического напряжения в массах.

Андрей Семенюк, заместитель генерального директора — исполнительный директор Агентства по развитию человеческого капитала на Дальнем Востоке:«Агентство по развитию человеческого капитала на Дальнем Востоке ожидает, что в ближайшие годы спрос на жилье в Дальневосточном федеральном округе и особенно в Приморском крае будет расти. Это связано с реализацией новых экономических проектов на территориях опережающего развития, в Свободном порту Владивосток и других инвестиционных проектов, которые требуют привлечения рабочей силы и гарантируют стабильный уровень дохода. Это необходимые условия для повышения спроса на жилье. По показателю ввода жилья на душу населения Приморский край является одним из лидеров ДФО, уступая лишь Сахалинской области. За летние месяцы 2016?г. в Приморском крае было введено 23% жилья экономкласса всего ДФО».

Однако рост сектора уже тормозится высокой стоимостью жилья по отношению к уровню доходов основной массы заемщиков. Чтобы компенсировать разрыв, банки уменьшают ставки по ипотеке. По данным ЦБ РФ, средневзвешенная ставка в Приморском крае на 1 сентября составляет 12,84%. Год назад — 13,95%.

Сергей Косиков, генеральный директор компании «Городской Риэлторский Центр»:«Ставки по ипотеке практически вернулись к докризисным. На первичном рынке в среднем ставки колеблются от 10,5 до 11,5%, на вторичном — от 12 до 14%. Ожидаемо, что возможна еще корректировка ставок вниз. Но это будут доли процента и какие-нибудь спецпроекты. Ведь ставки сильно зависят от учетной ставки и состояния экономики. Поэтому в ближайшее время кардинальных изменений не будет».

Для заемщика стоимость кредита — первый, основной и решающий фактор при принятии решения о долгосрочном обязательстве на 7–20-летний срок. Пока отложенный спрос на рынке недвижимости формирует государственная программа субсидирования, существенно повысившая покупательскую активность и оживившая застройщиков после высоких ставок и неопределенности. «Рынок новостроек сейчас не может обойтись без ипотеки. На вторичном рынке отсутствие ипотеки сказывается гораздо серьезнее. Просто в силу того, что покупателей-заемщиков и финансовых инструментов здесь гораздо меньше», — считает Сергей Косиков.

Людмила Уланова, управляющий директор по ипотеке ВТБ24 в Приморском крае:«Действительно, на сегодняшний день большая часть сделок на первичном рынке в Приморском крае проходит с использованием ипотечного кредита. И это очень востребованный инструмент. Думаю, объяснять почему так происходит, не нужно. Доходы людей снижаются, накопления становится делать все сложнее, и ипотека, да еще и по сниженной ставке, как нельзя кстати».

Антон Агейченко, директор Владивостокского ипотечного центра: «Умрет ли строительный бизнес без ипотеки — вопрос риторический. Поскольку реализация строящегося и готового жилья, с одной стороны, является возможностью приобрести это жилье с использованием ипотечных (кредитных) средств. С другой — в странах с рыночной экономикой эти процессы взаимозависимые и вряд ли могут полноценно существовать друг без друга. Соответственно, говорить о том, что строительный бизнес вновь зависим от ипотек, не совсем корректно, потому как он всегда в разумной степени зависел, зависит и будет зависеть от ипотечных продуктов. Наличие последних позволяет значительно увеличить объемы продаж для застройщиков и привлечь сторонние средства еще на стадии строительства (ипотека под строящееся жилье). То есть фактически осуществлять строительство за счет третьих лиц, тем самым минимизировав и оптимизировав собственные расходы, которые зачастую формируются также из кредитных средств. Гражданам, заинтересованным в приобретении жилья, но не имеющим в наличии достаточное количество денежных средств, ипотечные продукты позволяют приобрести данное жилье уже в текущий момент времени, не формируя необходимые накопления из собственных средств».

Этот фактор пытается использовать банковский сектор: ипотека считается наиболее привлекательным видом кредитования, так как генерирует длительный доход, в среднем на 5–7 лет по каждому выданному кредиту. Кроме того, продукт характеризуется еще и наименьшими рисками. Во-первых, у банков есть залог, реализация которого как в добровольном досудебном порядке, так и в принудительном, то есть в рамках исполнительного производства, позволит банку погасить просроченную задолженность в случае возникновения проблем у заемщика. Во-вторых, сами заемщики прикладывают максимальные усилия для добросовестного обслуживания долга. Ведь специфика продукта в том, что решение об обращении за ипотечным кредитом не относится к разряду спонтанных, оно принимается с полным осознанием ответственности не только перед банком, но и перед собственной семьей.

Но выдавать кредиты банки стараются осторожно. Наталья Сазонова, управляющий дополнительного офиса г.Владивосток Приморского РФ АО «Россельхозбанк»: «На приморском рынке кредитные ставки колеблются от 11 до 15% годовых, в зависимости от вида недвижимости, сроков ипотеки и размера первоначального взноса. За последний год ставки по ипотеке менялись в зависимости от размера ключевой ставки ЦБ в сторону уменьшения. Каковы будут тенденции в дальнейшем — прогнозировать сложно. Конечно, каждый банк старается максимально снизить процентные ставки, но и выше своей головы, а в данном случае — ниже ставки рефинансирования ЦБ, они прыгнуть не смогут».

Для банков, приблизившихся к пределу экономической эффективности годовых процентных ставок, видимо, иного пути не будет, кроме как отказывать в выдаче ипотеки. А с учетом того, что круг потенциальных заемщиков вряд ли в ближайшие годы значительно расширится (повышение налогов «выдавливает» зарплаты в тень, инфляция «усушивает» реальные доходы), то доля ипотеки на рынке недвижимости может упасть как минимум в два раза с нынешних 70–80%. Что может привести к схлопыванию спроса и взрыву «мыльного пузыря». Впрочем, в такой сценарий эксперты предпочитают не верить.

Наталья Сазонова: «Назвать финансовым «пузырем» нынешнюю ситуацию нельзя. Ведь каждый банк во избежание формирования резервов по невозвратным кредитам, которые, надо сказать, формируются за счет чистой прибыли банка, при принятии решения по выдаче того или иного кредита руководствуется в первую очередь не столько качеством кредитной истории, сколько количеством обязательств в других банках. Т.е. в так называемую пресскоринговую систему «зашито» ограничение по количеству кредитных продуктов и при наличии трех кредитов (в среднем по банкам данная цифра варьируется), даже несмотря на ваш высокий доход, банк не даст четвертый кредит — во избежание риска его невозврата.

Ипотека продолжает восстанавливаться, сейчас она является драйвером роста всего рынка розничного кредитования. Мы ожидаем, что в следующем году рынок будет достаточно крепким, чтобы развиваться и без программы господдержки, и ставка в среднем по рынку стабилизируется на уровне 12,5–13% годовых».

Людмила Уланова: «Сейчас среднерыночная ставка находится на уровне 12,75%, но при этом мы понимаем, что почти половина рынка — это господдержка по ставке ниже 12%, то есть средняя ставка по кредитам на вторичное жилье находится на уровне 13,4–13,5%. После отмены этой программы ставка по кредитам на новостройки и готовое жилье выровняется и стабилизируется в районе 13%. Конечно, на мой взгляд, она высоковата для рынка, но ее движение вниз в любом случае будет по мере дальнейшего снижения ключевой ставки Банком России. Полагаю, что к концу 2017?г. мы вполне сможем увидеть ставки ниже, чем 12,5% без господдержки. И это будут абсолютно нормальные рыночные условия».

Сергей Косиков: «В Америке в 2008?г. сработал механизм сокрытия плохого андеррайтинга и введения в заблуждение финансового регулятора в отношении качества кредитных портфелей и качества ценных бумаг, выпущенных под закладные. И разрушение «пузыря», начатого за счет искусственного поддержания спроса на рынке недвижимости, запустило механизм обрушения финансового рынка. У нас тоже был похожий «пузырь» в 2007?г. Но отсутствие развитого финансового рынка смягчило воздействие кризиса на рынке в России.

Сейчас благодаря ипотеке спрос поддерживается. И никакого «пузыря» не надувается и в ближайшие годы не надуется. Покупатели очень осторожно подходят и к инвестированию в недвижимость, и к использованию ипотеки. Сейчас вообще очень благоприятный период, чтобы без спешки решить свой жилищный вопрос. Можно спокойно продать и купить — нет бешеного роста цен, нет ажиотажа на рынке.

А в сегменте новостроек начинается жесткая конкуренция. Поэтому застройщики готовы делать очень выгодные предложения покупателям».

Андрей Семенюк: «Пузырь» в кризис 2008?г. образовался из-за неоправданных ожиданий, что цена на недвижимость будет расти всегда и можно не проверять платежеспособность заемщиков, выдавая им ипотеку без первоначального взноса, несколько ипотечных кредитов или докредитовывая их в рамках одного объекта залога. Сегодня мы крайне далеки от этой ситуации. Во-первых, у нас требования банков при выдаче достаточно жесткие, есть проверка дохода, кредитной истории, есть первоначальный взнос. Эти требования диктуются кредитной политикой банков, законодательством о секьюритизации, нормативами ЦБ РФ. Если посмотреть на статистику, то среднее соотношение кредита к залогу у нас на уровне 60%, это достаточный уровень надежности даже с учетом возможной неплатежеспособности заемщика и падения цены на недвижимость. Уровень выданных ипотечных кредитов на душу населения невысокий, уровень просроченной задолженности по ипотечным кредитам очень низкий, причем в ДФО он ниже, чем в среднем по стране».

МНЕНИЕ

Александр Ивашкин, председатель НП «Лига финансовых институтов»: «В нынешних реалиях ипотечный заемщик, покупая одну квартиру «на круг», платит как за две-три, а российская ипотечная ставка — одна из самых высоких в мире — 12-15% годовых. В то же время в США кредиты выдают под ипотеку в пределах 3,5-5%, в Европе — 3,95-4,6%, в Корее — 2,25-2,5%, а в соседней Японии — 0,9-1,5%. Но в этих странах по макроэкономическим показателям совсем не «падающий» рынок. Тем не менее за последние 2,5 месяца крупнейшие ипотечные банки России снизили процентные ставки в силу того, что стоимость фондирования для них тоже снизилась. Разумеется, снижение ипотечной ставки, равно как и ее политика, напрямую зависит от решений ЦБ и «монетарных» властей.

Сейчас среднерыночная ставка ипотеки в Приморье находится на уровне 12,5%, при этом больше половины Приморского рынка — это программы с господдержкой со ставкой около 11%. Усредненная ставка по кредитам на вторичный рынок — 13,8-15,8%. После отмены программы господдержки с января 2017 г. ставка по кредитам на новостройки и готовое жилье выровняется и, вероятнее всего, стабилизируется в пределах 14-14,5%. Если в конце 2017 — начале 2018 г. инфляция сможет приблизиться к целевому значению ЦБ в 4%, ключевая ставка может составить 6,5–7,5% , и в этом случае ипотека может стать уже 9%.

Также важный фактор ипотеки — это себестоимость жилищного строительства или стоимость квадратного метра, который у нас в Приморье — один из самых высоких в стране. Непонятно когда, кто и каким образом применит «правильное управленческое решение» в отношении естественных монополий, которые на территории Приморья своими прейскурантами и тарифами за разрешение на строительство, согласование проекта и подключение к теплу, воде и электричеству берут высокие цены. Чем увеличивают стоимость строительства (квадратного метра) в два, а то и в три раза.

Для развития ипотеки необходим определенный банковский андеррайтинг — оценка кредитоспособности заемщика. К сожалению, уровень доходов населения в последнее время оставляет желать лучшего. «Лицо» нынешнего типичного заемщика-ипотечника — это, как правило, семья из 2-3 человек, купившее жилье соответствующего уровня. Этот заемщик, к сожалению, теряет свои доходы и уже в процессе выплаты по ипотеке неожиданно для себя понимает, что поторопился зафиксировать уровень своего будущего благосостояния, взяв ипотечный кредит. Поэтому вынужден тянуть обязательство, отказывая себе в будущих программах потребления (отдых, образование, товары и прочее).

Какой вывод для тех, кто недотягивает сейчас по доходам до необходимых банковских параметров кредитоспособности? Не стоит расстраиваться. Сейчас вообще не советую спешить с покупкой жилья в ипотеку. К тому же цены на жилье в том же Владивостоке не дошли до реальной их стоимости, цены остаются до сих пор завышенными, и этот «пузырь» уже начал сдуваться, причем по нарастающей. Стоимость недвижимости в реальных деньгах (относительно курса валют) уже упала в два раза за последние два года. Этот процесс еще продолжается, «к счастью» для будущих ипотечников и «к несчастью» для владельцев недвижимости (застройщиков, инвесторов, риелторов). Будущим ипотечникам сейчас стоит спокойно строить планы, оглядываться, искать, выбирать, анализировать. Без острой нужды в жилье не стоит влезать в ипотеку: кредитные ставки однозначно будут снижаться к концу 2017 г.

Потенциал спроса на ипотеку в Приморье почти исчерпан, пролонгации госпрограммы, которая смогла бы разогреть рынок недвижимости, не ожидается. Добавьте ко всему прочему ухудшение макроэкономической ситуации в Приморье. Основные ипотечные игроки на рынке недвижимости — это госбанки (Сбербанк, ВТБ, Россельхозбанк, Газпромбанк), пользующиеся колоссальными бесплатными государственными средствами, по сути, средствами, сформированными из бюджета страны. Почему бы тогда не сделать тендер среди них на право быть основным ипотечным госбанком,

но при обязательном выполнении главного условия тендера — чтобы ипотека не превышала 4,5%, ведь кредит обеспечен самым ликвидным залогом — недвижимостью, а этой маржи хватит на то, чтобы в том числе держать свои издержки на ведение банковского бизнеса. Живи и давай жить другим (англ. Liveandletlive) — это брутальное выражение как нельзя лучше подходит для обозначения линии поведения монетарных властей к тому, чтобы наши граждане обеспечивали сами себя жильем за счет ипотеки. Создаются для этого условия? Поживем — увидим».

Дарья РЯЦКОВА

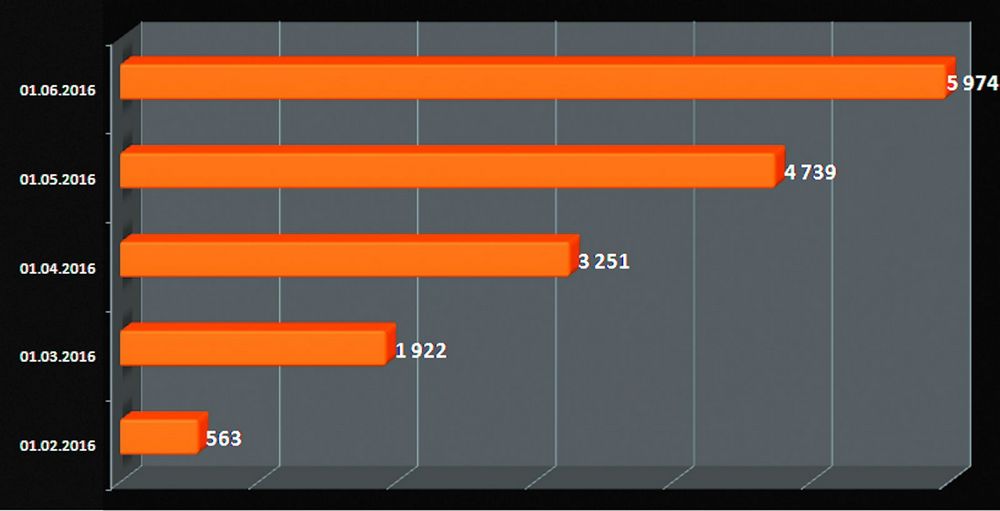

Объем выданных ипотечных жилищных кредитов в Приморском крае, млн руб.

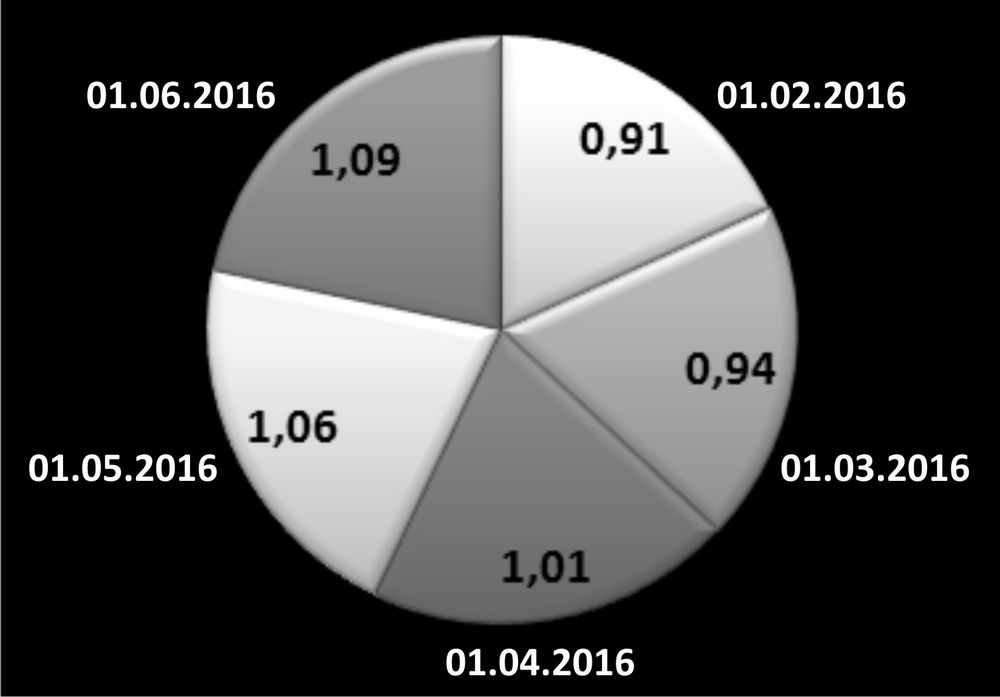

Доля Приморья в общем объеме выданных ипотечных жилищных кредитов, %

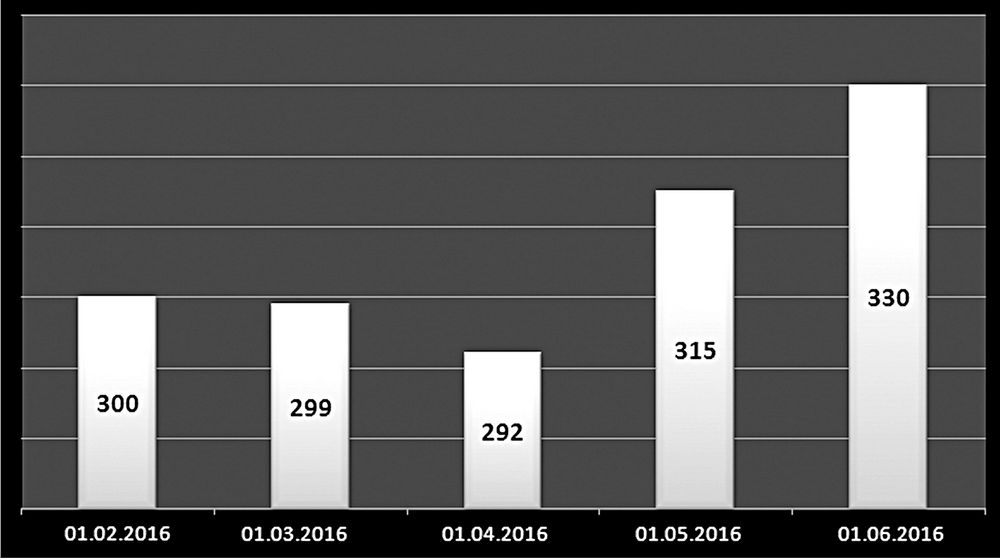

Объем просроченной задолженности по выданным ипотечным жилищным кредитам в Приморье, млн руб.

Источник: АИЖК